نسمع كثيراً عن الصيرفة الإسلامية والمكانة المتزايدة التي تحتلها اليوم في العالمين العربي والإسلامي، غير أننا نجد صعوبة أحياناً في استيعاب ما يميزها فعلياً عن المصارف العادية، وكيف تتمكن من أداء الدور المناط بالمصارف بشكل عام. إليكم 4 نقاط تلخص هذا العالم الواسع.

ما هي باختصار المصارف الإسلامية؟

تعددت تعريفات المصارف الإسلامية من مؤلف الى آخر، ما يصعّب أحياناً إدراك تميّزاتها. ولكن يمكن اختصارها بالآتي: هي مؤسسات مالية مصرفية، كغيرها، غير أنها لا تتعامل بالفائدة أو الربا، وتقوم على قاعدة المشاركة، لا الربح.

تهدف هذه المؤسسة إلى جمع الأموال وتوظيفها في نطاق الشرعية الإسلامية. يتشارك البنك والمودِع في الأعمال، وبالتالي يتقاسمان الأرباح والخسائر.

تعود أول تجربة لافتتاح مصرف إسلامي إلى عام 1963 في مدينة ميت غمر المصرية عندما اقترح الدكتور أحمد النجار تأسيس بنك ادخار محلي إسلامي. نجحت فكرته، وتم إنشاء فروع للمصرف تجمع مدخرات الناس وتوظّفها في خدمة احتياجاتهم في مناطقهم. بعد التجربة المصرية، أنشئ البنك الإسلامي للتنمية في جدة عام 1975 بموجب قرار صدر عن اجتماع وزراء مالية الدول الإسلامية (عام 1973) وبنك دبي الإسلامي الذي أسس بموجب مرسوم حكومي صادر عن إمارة دبي.

على مدار الأعوام التالية، توالت الدول على تأسيس مصارفها الخاصة الإسلامية، لتنشئ البحرين عام 1979 بنك البحرين الإسلامي، وعام 1982، عرفت قطر أول بنك إسلامي وتمت أسلمت بنك الراجحي في السعودية عام 1988. تقدّم هذه المصارف خدمات إئتمانية بديلة للخدمات الائتمانية المحسوبة بالفائدة في المصارف العادية، تتضمن المرابحة، الإجارة، بيع السلم، الاستصناع، المشاركة والقرض الحسن. إضافة إلى خدمات غير إئتمانية، كالحسابات الجارية والحوالات والأوراق المالية والودائع لأجل.

أين تشهد تتطوّراً ملحوظاً؟

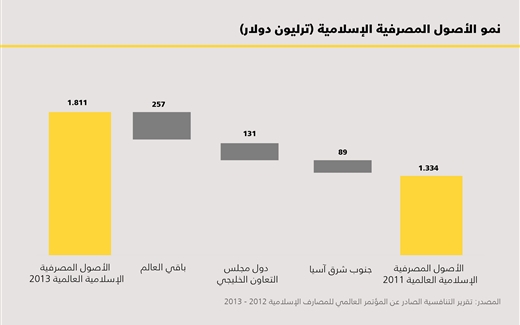

شهد التمويل الإسلامي توسعاً سريعاً في النظام المالي، لاسيما أن حوالي 600 مؤسسة مالية اليوم تتوزّع على 75 دولة، توفّر الخدمات المتوافقة مع أحكام الشريعة الإسلامية. وبحسب تقرير صادر عن شركة "بيتك" للأبحاث المحدودة التابعة لبيت التمويل الكويتي حول أهم التطورات في التمويل الإسلامي على المستوى العالمي لعام 2013، بلغت قيمة الأصول 150 مليار دولار منتصف التسعينيات، إلا أنها شهدت نمواً ليتجاوز، في المنتصف الثاني من 2013 ، إجمالي الأصول عتبة 1.8 تريليون دولار.

لا شك أن الدول الخليجية تتصدّر خدمات التمويل الإسلامي. ففي المملكة العربية السعودية، على سبيل المثال، زادت أعداد المصارف الإسلامية وشركات التأمين التعاوني وسوق الصكوك خلال السنوات العشر الأخيرة لتصل نسبة نمو المصارفية الإسلامية في المملكة نحو 30٪ سنوياً. بحسب تقرير لشركة "بيتك" للأبحاث، تشكّل الصيرفة الإسلامية في دول مجلس التعاون الخليجي 34٪ من الإجمالي العالمي، في حين استحوذ قطاع الخدمات المصرفية الإسلامية على 42% من إجمالي أصول القطاع المصرفي في الكويت عام 2012، وهي أعلى نسبة في منطقة الخليج.

أما ماليزيا التي احتفلت، هذا العام، بمرور ثلاثين عاماً على نجاح تجربة الصيرفة الإسلامية التي بدأت رسمياً في البلاد بإنشاء «بنك إسلام» الماليزي عام 1983، فتعتبر من الدول السبّاقة والرائدة في ما يتعلّق بالجانب التشريعي والتنظيمي. وعلى الرغم من أن سوق المصارف الإسلامية لا يتجاوز 18٪ من حجم السوق الإجمالية، إلا أن هناك خطة لرفع النسبة إلى 40٪ بحلول 2020.

تعتبر المملكة المتحدة، من جهتها، من الدول الغربية السبّاقة التي أضافت قيمة نوعية لهذه المصارف من خلال خبرتها الطويلة في المجال المصرفي التقليدي لتُصبح أول دولة في أوروبا طوّرت هذا النظام المصرفي عام 2004 بإنشاء مصرف بريطانيا الإسلامي.

ما الصعوبات التي تواجهها؟

على الرغم من انتشار المصارف الإسلامية في العالم، إلا أنها تواجه صعوبات في النمو في بعض الدول. تشكّل الأنظمة القائمة في الولايات المتحدة والرقابة المفروضة على المصارف عقبة للمصارف الإسلامية التي يجدر بها البحث وابتكار منتجات تتماشى مع مطالب المراقبين والشريعة الإسلامية على حدّ سواء. المشكلة ذاتها تواجهها المصارف في عدد من الدول الأوروبية، ففي ألمانيا، تعثرت أولى المحاولات عام 2000 لإنشاء مصرف إسلامي، ولاقت فشلاً تجارياً ذريعاً.

تبقى المحاولات ضئيلة لأن المصارف تعتقد أن الطلب على هذه الخدمات غير موجود، على عكس ما تشيره الدراسات. لا شك أن الشفافية، ورقة الاستثمار الأخلاقي والتكافلي، تلعب دوراً أساسياً في إقناع المستثمرين، لاسيما بعد الأزمة المالية.

ماذا عن الانتقادات الموجهة لها؟

علت أصوات منتقدي الصيرفة الإسلامية الذين اعتبروا أنها لم تنجح، لأنها ما زالت تدور في فلك سعر الفائدة ولا تملك نظاماً مشتقاً خاصاً بها. يعتبرون أن المصارف اعتمدت على النظام المصرفي التقليدي بحذافيره وحاولت تعديله ليستجيب لأحكام الشريعة الإسلامية فحسب. فليست الصكوك، على سبيل المثال، إلا عملية تحويل السندات التقليدية، بشكل تصبح فيه أداة الدين في السندات أداة ملكية في الصكوك. بالتالي، يبقى، سعر الفائدة معيار الإقراض والأرباح في المصارف الإسلامية، حتى لو لم يكن ذلك منصوصاً في العقود.

يعترف الكثير من رواد الصيرفة الإسلامية بهذا الواقع، ويشيرون إلى محاولات جادة ومستمرة لخلق معيار يُشبه سعر الفائدة، وإنما بصبغة إسلامية لتحديد معدل المربحة الشرعية. وتوصلّ خبراء من 16 مصرفاً اسلامياً بالتعاون مع تومسون رويترز Thomson Reuters ببناء مؤشر خاص بالصيرفة الإسلامية IIBR - Islamic Interbank Benchmark Rate إلا أنه لم يتمكّن حتى اليوم من رسم خط واضح ومختلف للصيرفة الإسلامية.

أما أهم العقبات التي تواجه المصارف الإسلامية فهي تعدد الهيئات الشرعية في المصارف. طالب كثيرون بإنشاء "هيئة شرعية عليا" تختص بإيضاح الموقف الشرعي من العمليات المصرفية الكبرى، وتكون مرجعاً لا سيما مع التناقض بين "الفتاوى" التي تصدر ومدى التزام المصارف بتطبيقها. إضافة إلى ضرورة وجود تشريعات خاصة بالمصارف الإسلامية وتوافر الكفاءات البشرية القادرة على تطبيق صيغ التمويل الإسلامي وتطوير وابتكار منتجاته.

على الرغم من الانتقادات والعقبات والعثرات، يتوقع أن يتجاوز إجمالي أصول المصارف الاسلامية عتبة الـ 6.5 تريليون دولار بحلول 2020. وما زالت المصارف الإسلامية تُبلي حسناً، لا سيما القطرية التي أشاد بها تقرير لـ "ستاندرد آند بورز" Standard & Poor's للتصنيف الائتماني مؤخراً معتبراً أنها الأسرع نمواً في العالم. باختصار، تواصل المصارف الإسلامية مساعيها للتوسّع في كل أنحاء العالم وجذب العملاء المسلمين وغير المسلمين لاعتماد خدماتها.

رصيف22 منظمة غير ربحية. الأموال التي نجمعها من ناس رصيف، والتمويل المؤسسي، يذهبان مباشرةً إلى دعم عملنا الصحافي. نحن لا نحصل على تمويل من الشركات الكبرى، أو تمويل سياسي، ولا ننشر محتوى مدفوعاً.

لدعم صحافتنا المعنية بالشأن العام أولاً، ولتبقى صفحاتنا متاحةً لكل القرّاء، انقر هنا.